本来这一次想探究到底马来西亚中文媒体未来还能怎么走这件事,后来看了世界华文媒体的财报后,发现这家集结星洲日报、南洋商报、中国报和光明日报的集团,似乎表现出传统媒体面对数字浪潮的十年沉重记录,所以想来写一写。

说他们代表整个马来西亚传统中文媒体的发展史,是也不是。

是,因为他们的市场份额最高,另外的竞争对手只有已经全面转线上的东方日报(现东方网)以及在槟城的光华日报;

不是,因为他们今日的情况,似乎已不仅仅是大环境的问题,而是自己内部策略的失败问题。

自2014财年以来,集团营业额腰斩,广告收入狂泻。管理层长期将此归咎于“地缘政治”、“新闻纸价上扬”、“数字化”等外部因素。

然而,时代的浪潮是所有媒体集团共同面对的考题,而非世华媒体独有的借口。 真正的核心问题在于:长期“改革”和2021年中旬开始新管理层推动的“部门合并与协同效应”,始终未能触及组织和商业模式的根本。

数据揭示的真相是,世华媒体的失败是彻头彻尾的“策略、组织与管理”的无能与僵化,导致集团陷入一种“低收入、低盈利、高减值”的恶性循环。当其他媒体巨头已将数字化成功转化为新的利润增长点时,世华媒体却在原地指责外部环境。

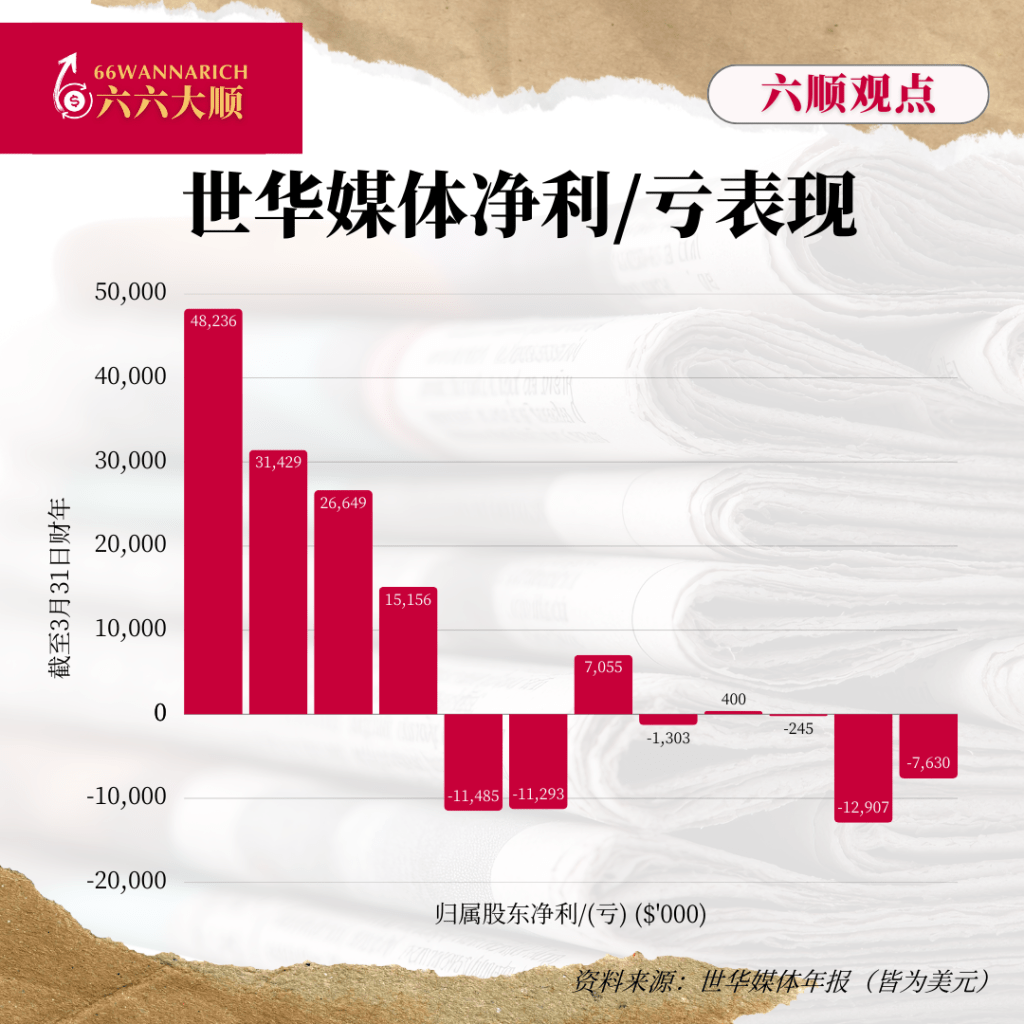

💣连亏11季度,核心市场持续萎缩:“数字优先”的口号与收入崩塌

世华媒体的营收增长表象,在数据面前不堪一击,逐年累月处于跌势。从年报看,过去10年中有6年蒙受亏损;从季度财报看,从2023年开始,世华媒体每个季度都呈报亏损,截至2025年9月底已经连续亏损了11个季度。

尽管集团整体营业额在2021-2025 财年有所回升(从$115.7m上升至$157.5m),但这主要归功于旅游及与旅游有关服务分部在疫情后的外部红利,并非核心出版业务的功劳。

世华媒体过去12年财务表现

| 财年(截至3月31日) | 营业额(US$’000) | 税前盈利/(亏损) (US$’000) | 归属股东净利/(净亏) (US$’000) |

| 2014 | 468,728 | 68,563 | 48,236 |

| 2015 | 429,140 | 47,501 | 31,429 |

| 2016 | 349,126 | 37,395 | 26,649 |

| 2017 | 302,586 | 20,775 | 15,156 |

| 2018 | 284,963 | (6,874) | (11,485) |

| 2019 | 285,560 | (6,537) | (11,293) |

| 2020 | 239,217 | 9,283 | 7,055 |

| 2021 | 115,679 | (1,367) | (1,303) |

| 2022 | 122,387 | 1,999 | 400 |

| 2023 | 132,655 | 1,707 | (245) |

| 2024 | 147,018 | (13,597) | (12,907) |

| 2025 | 157,531 | (7,463) | (7,630) |

资料来源:世华媒体年报

比如说,在2023年11月时,世华媒体曾发布过一次盈利预警的文告,当中提到2022年时曾拿过190万美元的香港政府一次性资助和补贴,随后旅游业务也一直支撑着该集团的业绩表现。

在最新的2026财年次季(截止30/9/2025),世华媒体的单季度营收为$40.78m,归属股东亏损为 $3.79m。其中,马来西亚出版业务贡献 $14.93m、香港出版业务 $7.47m、北美出版业务 $1.18m;而旅游及相关业务就带来了 $17.19m的收入,比马来西亚出版业务的营收还要高!

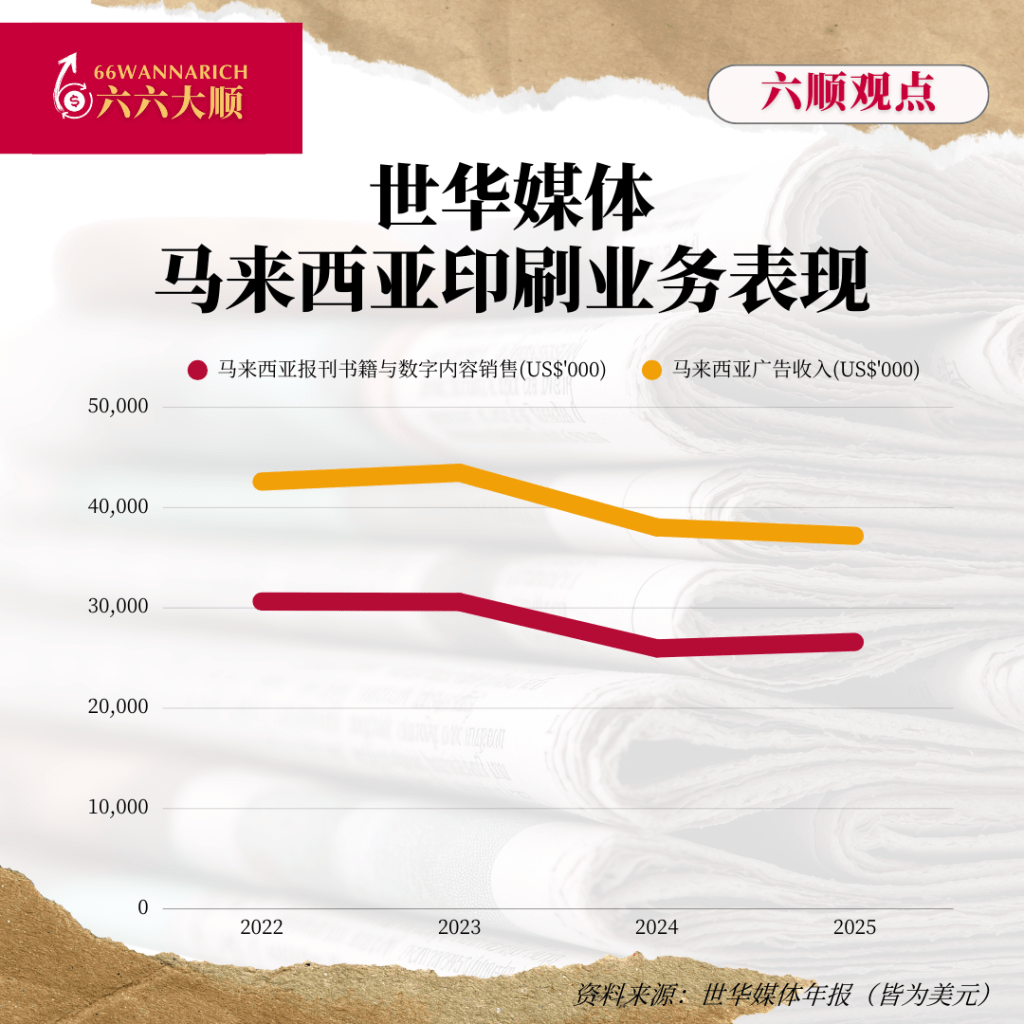

这足以可见,世华媒体真正的核心问题在于集团的收入支柱马来西亚出版与印刷市场,它不仅没有从改革中受益,反而持续萎缩。如果没有“争气”的旅游业务,恐怕也难以为继,会继续蒙受更大亏损。

世华媒体马来西亚印刷业务收入

| 财年(截至3月31日) | 马来西亚报刊书籍与数字内容销售(US$’000) | 马来西亚广告收入(US$’000) | 马来西亚印刷业务总收入 (US$’000) |

| 2022 | 30,642 | 42,592 | 73,234 |

| 2023 | 30,594 | 43,480 | 74,174 |

| 2024 | 25,970 | 38,028 | 63,998 |

| 2025 | 26,594 | 37,189 | 63,783 |

资料来源:世华媒体年报

在2021年7月时,世华媒体从内部擢升两位高层进入董事部,担任执行董事,一位是星洲集团、一位来自南洋集团,并进行了所谓的部门合并与重组。意思是,与其合并子公司,而是合并子公司内部的部门;比如说发行部合并起来、数字行销组合并等。

不过从数据上来看,部门合并与重组,未能稳定集团的基本盘,反而更像是核心业务持续衰退的加速剂。新管理层在关键的数字转型战役中,策略和执行力是彻底失败的。

在管理层推行“协同效应”的时期(2022-2025),核心市场总收入连续不振,其中广告收入和报刊发行收入都在萎缩。这彻底粉碎了“数字优先”策略在最核心变现渠道上的成功神话。

营收上涨但利润崩溃的悖论, 揭示了管理层的“协同效应”是无效的:当收入增长时,核心业务仍无法产生可观的利润,证明组织重组的成本与内耗远大于其带来的效率收益。

部门合并的理想“协同效应”目标是“更少投入,更高产出”,但实际结果可能是低效率的内部摩擦与内耗,导致核心盈利在结构性压力下进一步恶化。

这种组织震荡,很可能导致关键人才的流失、决策链条的延长,以及不同企业文化间的低效磨合,使得集团在最需要灵活性和创新力的时期,反而变得更加笨重。这不是市场的错,这是内部组织设计的彻底失败。

💣 周期性巨额减值:“虚假亏损”与资产管理的无能

从2014/15财年开始的持续性减值(包括对联营公司权益、商誉、厂房设备的清算),并非是经营环境的错,部分也是世华媒体管理层对其过去错误决策的会计算总、彰显资产估值和处置方面的无能。

- 2018/19财年: 税前亏损$6.54M。但由于计入了高达$17.98M的减值(主要针对商誉和设备)。若不计此项,该年本应录得$11.44M的盈利。

- 2023/24 财年:录得税前亏损$13.6m。其中$8.06m为减值(包括$5.26m无形资产和 $2.8m设备)。

值得注意的是,由于2024/25财年减值金额大幅减少,该年度亏损才得以收窄。这说明集团的盈利能力已经脆弱减值金额的波动足以决定年度盈亏。

💣保守固化的“死钱”与战略无能

世华媒体长期持有$90m – $120m的高额现金及短期存款。在最新的财年报告中显示仍高达$105.6m。

这笔关键的战略资本,看来被视为“死钱”。

面对周期性亏损、核心市场萎缩和资产不断减值的现实,管理层选择极度保守,我们这些年来并没有看到世华媒体进行一次具有魄力的战略性收购,或具有变革性的数字业务投资。

这种对风险的规避,正是战略无能的最佳证明,彻底错失了通过资本运作实现业务重塑的最后机会。

而且,随着核心业务持续衰退,连亏11个季度的世华媒体未出现明显能转盈的迹象,这笔原本应该作为投资未来的现金,或将成为“救济金”而被慢慢消耗,接下来只会越来越少……除非管理层能拿出彻底的资产剥离和破釜沉舟的转型勇气,否则 MCIL 的悲剧还将继续上演。

| 财年(截至3月31日) | 现金及短期存款(US$’000) |

| 2014 | 102,852 |

| 2015 | 118,620 |

| 2016 | 140,950 |

| 2017 | 90,032 |

| 2018 | 120,235 |

| 2019 | 75,155 |

| 2020 | 73,882 |

| 2021 | 94,433 |

| 2022 | 95,279 |

| 2023 | 93,573 |

| 2024 | 95,524 |

| 2025 | 105,607 |

资料来源:世华媒体年报

从“策略无能”到“组织僵化”

世华媒体喊了多年的“改革”,不仅没有特别大的成就,反而让集团在结构性颓势中,看起来因为错误的内部策略和组织执行而加剧了自身的痛苦。

- 策略无能: 缺乏对新媒体变现模式的透彻理解,将数字化视为“内容多平台发布”而非“商业模式重塑”,至今未看到太多真正用数字化进行的变革性举措。

- 组织僵化: 迟迟不肯承认并清算低效资产,导致持续的减值;新推行的部门合并未能带来预期效益,反而造成内部消耗。

时代的变化,确实打击着全球媒体业,但几乎“垄断”马来西亚主流中文媒体的世华媒体,拥有着其他竞争对手无可匹敌的资源和平台,只要肯下定决心,不是不能和“时代”决一死战。

但很明显地,多年来管理层在战略上放弃了主动权。他们将全球趋势视为“不可抗力”的借口,而非转型必须回答的“策略考题”。

时代的变化提供挑战,也提供可能性,最终决定企业呈现哪种曲线的力量,来自内部的选择与判断。

以上意见仅个人意见,不提供任何投资建议!

相关文章:

富豪系列

· 富豪们的身家,是怎么算出来的?

· 陈振南家族——Mid Valley的幕后推手

· 带来惊喜快乐的万能,背后老板是泰籍华商!

· MyKasih的幕后推手,竟是一位油气大亨

· 马星梁海金,塑胶起家却靠地产成名

· 国油股息降了,政府会钱不够用吗?

· 为何一个国家政府,可以关门23次?

· 当Netflix 变大变强之后,谁还能说“不”?

· 马来西亚开启小本生意——SSM、银行与LHDN注册A to Z实用流程

· 【上篇】马来西亚补贴制度全解析:你享受了哪些补贴?为什么会有补贴?

· 【下篇】补贴新政冲击波:马来西亚补贴改革、短期摩擦与人民应对之道

留下评论